ミラクルサロンの正体

「毎日3万円稼げる」という魅力的なキャッチコピーで注目を集めるミラクルサロンですが、その実態は多くの謎に包まれています。

運営者「おこもりトレーダーみわ」とは何者か

ミラクルサロンの運営者は「大橋美和子」、通称「おこもりトレーダーみわ」です。

2児の母で、「初心者だった自分がFXで月収200万円を達成した」と宣伝しています。

シングルマザーで複数の動物と暮らす”等身大のキャラクター”を演出してますが、実績の裏付けや信頼性の高い資料は公開されていないんですよね。

SNSを調べてみると、YouTubeやXなどは2024年かに開設。ここ数年で急速に露出を増やしてきた経歴が確認されていますが、これは実績の証明というより「プロモーションの強化」と受け取れる部分もあります。

実績や客観的な検証できるデータが示されていない状況では、本当に信頼できる人物か疑問が残るというのが率直な感想ですね。

「毎日3万円稼げる」という誘い文句の現実

広告文句は「スマホだけで毎日3万円」

これが本当なら誰もが参加しますが、FXにおいてそんな保証はありえません。

LINE通知に従うだけで安定利益という甘い言葉に「本当に?」という疑問が募るのは当然でしょう。

FXは為替相場の変動を利用した投資であり、プロトレーダーでも損失を出す事がある世界です。

それなのに初心者が毎日確実に利益を出せるなんて、どう考えても現実的ではありませんよね。

こうした非現実的な宣伝文句は、投資初心者の心理に付け込んだ手法といわざるを得ません。

ミラクルサロンの手法の信頼性に疑問符

ミラクルサロンが提供するトレード手法について見ていくと、信頼性に大きな疑問が残ります。

「おこもりルール」の実効性は本当にあるか

ミラクルサロンの中核とされる「おこもりルール」は、チャート上の赤と青の線が交わるタイミングで売買するという極めてシンプルな手法です。

一見合理的に思えますが、これだけで継続的に勝ち続けるのは難しいのが常識。

多くのプロトレーダーが複数の分析手法を組み合わせて取引を行っている中で、単一の指標だけでこれほどの成果が出せるなら、なぜ他の人は知らないのか…

この点だけでも”怪しい”と感じるのが自然な反応だと思います。

「ミラクルシステム」の根拠データが不十分すぎる

「ミラクルシステム」は、LINE通知でエントリーチャンスを知らせてくれるツールとされています。

ただし、その根拠となる勝率データや検証結果は動画内の「10回トレードで8勝」という数字のみ。母数が小さすぎて信頼に足るものではありません。

統計学的に意味のある結果を得るためには、最低でも数百回以上の取引データが必要とされています。

わずか10回の結果で「勝率80%」と謳うのは、かなり無責任な表現と言えるでしょう。

実績の透明性が全く無い

最も深刻なのは、実際の勝率の公的な検証や記録がほとんど無く、あくまで「自己申告」に頼っている事です。

信頼できる統計データは提示されておらず、LINE登録後に動画視聴、サロン参加案内が始まる。という流れを見ると、まるでマーケティング目的。

本当に優秀な手法であれば、第三者機関による検証結果や長期間に渡る詳細な取引記録を公開するのが普通ですよね…

それが無い以上、信頼性に大きな疑問符が付くのが客観的な判断でしょう。

ミラクルサロンの参加費用は不透明

ミラクルサロンの料金体系を見ると、一般的なサービスでは考えられない不透明な仕組みが見えてきます。

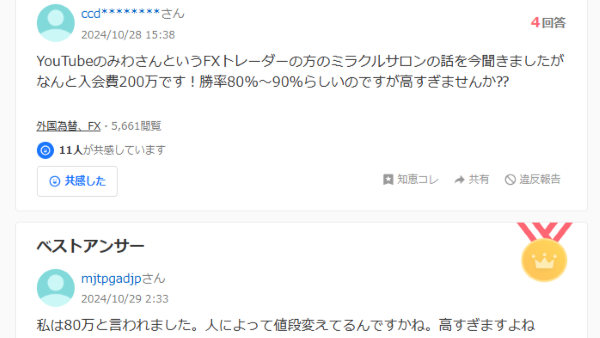

50万~200万という異常な価格幅

ミラクルサロンの参加費は幅広く、安くて50万円ほど。高い場合は200万円以上とも。これほど幅があるにも関わらず、提供内容の差が具体的に示されず、人によって料金が異なる「ランダム価格戦略」のような印象を受けます。

通常のサービスであれば、料金プランごとに明確なサービス内容の違いが示されるもの。しかし、ミラクルサロンはそのような説明が不十分で、なぜ人によってこれほど料金が違うのか疑問に感じざるを得ません。

なぜ人によって料金が違うのか、プランごとの差異はどうなのか、これらが明確にされておらず、聞くだけでも不信感を抱かせる仕組みになっています。50万円と200万円では4倍もの差があるのに、具体的に何が違うのか説明されていないのは異常ですよね。

こうした不透明な料金設定は、利用者の支払い能力に応じて料金を変動させる手法の可能性もあり、公平性という観点からも大きな問題があるといえるでしょう。

借金を推奨する営業手法

特に問題なのは、参加に必要な資金をローンやキャッシングで用意させる例もある事です。

口コミでは「あまりに強引すぎる」との声があり、「借金してまで…」と眉をひそめる人も少なくありません。

健全な投資教育サービスであれば、参加者の経済状況を考慮した適切なアドバイスを行うはずです。

借金を推奨するような営業手法は、明らかに参加者の利益よりも事業者の収益を優先している証拠と言えるでしょう。

ミラクルサロン利用者の声が深刻

実際にミラクルサロンについて調べた人や関心を持った人の声を聞くと、多くの問題点が浮かび上がってきます。

Yahoo!知恵袋に溢れる否定的な意見

Yahoo!知恵袋では、トレード内容や講座の質に疑問を感じる声が多数寄せられています。

第三者の客観的な視点として、これほど明確な否定的意見が出る事は珍しく、サービスの問題点を如実に表していますよね。

参加を思いとどまる人が続出している理由

口コミサイトを見ていくと、ミラクルサロンへの参加を検討したものの、最終的に参加を見送った人が非常に多い。

その理由として「内容が薄い」「稼げない」「質問するとコメントが削除される」といった問題点が挙げられています。

これらの声は、実際にサロンの内容を調べた人々の率直な感想として貴重な情報源。

多くの人が同様の懸念を抱いているという事実は、サービスの品質に根本的な問題がある事を示唆しているでしょう。

ミラクルサロンは運営体制がしょぼい

ミラクルサロンの運営会社「MIWAJAPAN」の情報は以下の通り。

法人登記が為されているものの、住所はただの一軒家。高額なサービスを提供する会社としては運営体制がしょぼすぎます。

参加者からすると「本当に信頼できる会社なのか」という疑問を抱くのは自然な反応ですよね。

ミラクルサロンの返金保証制度が酷すぎる

ミラクルサロンは返金保証制度が設けられていますが、実際の運用状況には深刻な問題があります。

「1円利益で返金不可」という極端すぎる条件

サロン側は「1円も利益が出なければ返金」と謳っていますが、逆に言えば「1円でも利益が出たら返金不可」という極端な条件です。

実質的に返金保証に期待できない制度設計になっています。

FXトレードでは、全体的に損失を出しても一部の取引で小さな利益が発生する事は珍しくありません。

そのため、この条件では99%の人が返金を受けられない仕組みになっているといっても過言では無いでしょう。

返金申請時に発覚する追加の問題

深刻なのは、実際に返金申請しても「キャンセル料が発生する」「電話申し込みだけで返金できない」といった声が複数報告されている事です。

こうした対応は、「返金保証は名ばかりのもの」と感じさせる結果。

当初、説明された返金保証の内容と実際の対応が大きく異なるのは、明らかに誠実性に欠ける運営姿勢と言わざるを得ません。

参加者の信頼を裏切る行為として、強く問題視されるべき点でしょう。

まとめ

ミラクルサロンへの参加は避けるべき、というのが結論です。提供サービスを客観的に検証した結果、利用者にとって非常に多くのリスクと問題点が存在する事が明らかになりました。

運営者の実績や手法の有効性について、信頼できる客観的なデータがほとんど提示されていません。特に「おこもりルール」や「ミラクルシステム」といった手法は、根拠となる検証データが極めて限定的で、長期的な有効性を証明するものとは言えない状況です。

料金設定も大きな問題があります。35万円~200万円以上という異常な価格幅でありながら、料金差に応じたサービス内容の違いが明確に説明されていません。人によって異なる価格設定は、”サービスの公平性”という観点からも疑問視される仕組みと言えるでしょう。

シンソリアとは何か?表向きの顔と実態

シンソリアについて調べていくと、表向きの魅力的な説明と実際の中身には大きなギャップがある事が分かります。

一体どのような問題が潜んでいるのでしょうか。

シンソリアの公式説明とその違和感

シンソリアは「AIとブロックチェーンの融合による次世代型エコシステム」という壮大なコンセプトが掲げられています。ユーザーに新しい体験と収益機会を提供するという触れ込みで、一見すると非常に革新的なプロジェクトのように思えるかもしれません。

しかし、内容を読み進めていくと、説明がどこか抽象的で具体性に欠けている事に気付くはずです。「AIによる自動最適化」や「分散型エコシステム」といったキーワードは並んでいるものの、実際にどのような仕組みで利益が生み出されるのか、技術的な裏付けや運用フローについて全く触れられていません。

投資やプロジェクト参加を検討する際、こうした曖昧な説明は大きな警告サインと言えるでしょう。信頼できるプロジェクトであれば技術的な詳細やビジネスモデルについて明確に説明するものですが、シンソリアではそれが全く見当たらないんです。

公式サイトの情報の薄さと透明性の欠如

シンソリアはプロジェクトの理念や概要について華々しく語られているものの、最も重要な運営体制に関する情報が圧倒的に不足しています。

通常、信頼できるプロジェクトでは運営メンバーの経歴・実績・資金調達の詳細・開発の進捗状況などが積極的に公開されているもの。

投資家や参加者が安心して関与できるよう、透明性を重視した情報開示が行われています。

ところが、シンソリアでは基本的な情報がほとんど見当たりません。

ホワイトペーパーも存在するようですが、内容は表面的で技術的な根拠やロードマップの具体性が乏しく、プロジェクトの実現可能性を判断する材料としては不十分といわざるを得ません。

他の類似プロジェクトとの比較

他の仮想通貨プロジェクトや分散型エコシステムと比較してみると、シンソリアの情報開示姿勢には明らかな問題が。

例えば、信頼性の高いブロックチェーンプロジェクトでは、開発状況の定期的な報告・パートナー企業との具体的な提携内容・第三者機関による監査結果などを積極的に公開しています。

こうした透明性の確保により、投資家やユーザーは安心してプロジェクトに参加できるわけです。

しかし、シンソリアではそうした情報がほとんど見当たらず、プロジェクトの実態が全く見えてきません。

これでは、プロジェクトの持続性や将来性について判断する事は困難ですし、参加者にとって大きなリスクとなるでしょう。

シンソリアの仕組みと収益モデルの怪しさ

投資関連のプロジェクトで最も重要なのは、収益がどのように生み出され、参加者にどのような形で還元されるかという点です。

シンソリアの収益モデルを見ると、多くの疑問点が浮かび上がってきます。

収益構造の不透明さ

シンソリアが掲げる収益モデルは、AIやブロックチェーンを活用した自動最適化によって利益を創出するというものです。

一見すると最新技術を駆使し洗練されたシステムに思えますが、具体的な収益源や利益分配の仕組みについて全く説明されていません。

投資家にとって最も知りたいのは、自分が投じた資金がどのような形で運用され、どれくらいの利益が期待できるのかという点。ところが、シンソリアではそうした基本的な情報が一切開示されていないんです。

さらに問題なのは、報酬の分配方法や手数料体系も詳細が不明瞭。

利益が発生した場合の分配比率・運営側が徴収する手数料の割合・出金時の条件など、参加者が知っておくべき重要な情報が欠けています。これでは、実際に利益を得られるのか判断する事は不可能でしょう。

トークンの発行と価値の根拠

シンソリアは独自トークンが発行されているようですが、そのトークンの価値を裏付ける実体的な根拠が全く示されていません。

一般的に、仮想通貨やトークンは何らかの経済的価値や実用性が伴っているものです。

例えば、特定のサービスの利用権・ガバナンストークンとしての議決権・ステーキング報酬の獲得権など、トークンを保有する事で得られる具体的なメリットが明確に定義されています。

シンソリアのトークンは、どのような経済活動に利用されるのか・価値がどのように維持されるのかについて説明が極めて曖昧。

トークンの用途・流通量の管理方法・価格安定化の仕組みなど、投資判断に必要な情報が圧倒的に不足しているんです。

エコシステムの持続性への疑問

シンソリアは「持続可能なエコシステム」の構築を謳っていますが、その持続性を支える具体的な仕組みや戦略について全く触れられていません。

プロジェクトが長期的に成長し続けるためには、明確なロードマップとマイルストーンが必要です。

どのような段階を経て発展していくのか、各段階での具体的な目標や成果指標は何なのか、こうした情報がなければ投資家は将来性を判断できません。

また、エコシステムの健全性を維持するためのガバナンス体制、コミュニティの意見を反映させる仕組み、技術的な課題への対処方法なども重要な要素ですが、シンソリアはこれらも具体的な説明がありません。

これでは、本当に持続可能なプロジェクトか疑問が残りますよね。

シンソリアの関連プロジェクト

シンソリアについて調べていく中で、EdenDAOという別のプロジェクトとの関連性が示唆されています。

EdenDAOとの関連性と実態

シンソリアとEdenDAOの間には何らかの関係があるとされていますが、両者の具体的な連携内容や協業の実態は全く明らかにされていません。

プロジェクト間の連携や提携は、それぞれの価値向上や相乗効果の創出を目的として行われるものです。

そのため、通常は連携の目的・具体的な協力内容・期待される成果などが詳細に公表されます。

シンソリアとEdenDAOの関係は、そうした基本的な情報が一切公開されていません。

EdenDAOの公式サイトを確認しても、シンソリアとの連携に関する具体的な記載は見当たらず、両者の関係性は極めて曖昧な状況です。

プロジェクト間の連携の実態

シンソリアとEdenDAOの連携について、表面的なアナウンスがされているものの、実際にどのような形で協力が行われているのか全く見えてきません。

本当にプロジェクト間連携であれば、共同開発の進捗状況・相互のリソース提供・技術的な統合の状況などが定期的に報告されるはずです。

また、連携による具体的な成果や実績も公開され、両プロジェクト参加者にとってのメリットが明確に示されるでしょう。

ところが、シンソリアとEdenDAOの連携は、実質的な協力の痕跡が全く見当たりません。

単なる名義上の提携に留まっている可能性が高く、実際の相乗効果や価値創出は期待できないかも…

シンソリアの評判と口コミ

プロジェクトの実態を把握するには、公式情報だけでなく、利用者や関心を持つ方の声も重要な判断材料となります。

ここでは、シンソリアに関する声を見ていきましょう。

ユーザーの不安と疑念

シンソリアのネット上の議論を調べると、多くの人がプロジェクトの実態や運営体制に対して不安を感じています。

特に目立つのは、「情報が少なすぎて判断できない」「運営者が誰か分からない」「収益の仕組みが理解できない」といった声です。

これらは、まさに本記事で指摘してきた問題点と一致しており、多くの人が同様の疑問を抱いている事を示しています。

また、シンソリアに参加したユーザーの体験談や成功事例についても、信頼できる情報がほとんど見当たりません。

通常、優良なプロジェクトであれば、参加者からのポジティブなフィードバックや具体的な成果報告が多数見つかるものですが、シンソリアではそうした情報が極めて限定的なんです。

ポジティブな情報の少なさ

シンソリアに関するポジティブな情報や成功事例を探しても、信頼できるソースからの報告はほとんど見つかりません。

一般的に、実績のあるプロジェクトでは、参加者からの感謝の声・具体的な収益実績・プロジェクトの成長を示すデータなどが豊富に公開されています。

こうした情報は新たな参加者にとって重要な判断材料となりますし、プロジェクトの信頼性を支える重要な要素。

シンソリアは、そうしたポジティブな情報が圧倒的に不足しています。

これは、プロジェクトの実力や将来性について疑問を抱かせる要因の一つです。

DLTGの基本情報と特徴

DLTGは表向き「革新的な投資プラットフォーム」として自らを宣伝してますが、その主張内容と実際のサービスには大きな乖離があると判明しています。

サービス概要と特徴

DLTGは「クロスボーダー投資」というコンセプトを前面に押し出し、機関投資家~個人投資家まで幅広い層に向けた資産運用サービスを提供すると主張しています。

特に注目すべきは、AI・ビッグデータ分析・アルゴリズム取引といった最新技術を駆使したスマート取引プラットフォームの構築を謳っている点です。

さらに、投資教育プログラムの充実・世界各国の市場情報をリアルタイムで提供するグローバル情報ネットワーク・ESG投資への積極的な取り組みなど、現代の投資トレンドを意識した内容が盛り込まれています。

これらの要素は、一見すると非常に魅力的で先進的な投資環境を提供していますが、これらの主張を裏付ける具体的な実績や、技術的な詳細情報は一切公開されていません。

実際のプラットフォームの画面・AIアルゴリズムの仕組み・投資成績の推移など、投資家が判断材料とすべき重要な情報が圧倒的に不足しているんです。

公式サイトに見られる魅力的な表現

DLTGの公式サイトや関連する案内ページには、投資初心者でも簡単に始められる事を強調する文言が。

「投資のプロフェッショナルによる手厚いサポート」「24時間対応のオンラインコミュニティ」「楽しみながら学べる投資教育システム」など、不安を抱える初心者層を安心させるような表現が目立ちます。

特に問題視すべきは、「短期間で確実に高利回りを実現」「絶対に損をしない投資案件」といった、投資の基本原則を無視した誇大表現が頻繁に使用されている点です。

投資にはリスクが付き物である事は常識ですが、DLTGはこの基本的な事実を意図的に隠蔽し、あたかもノーリスクで大きな利益が得られる印象を与えています。

また、限定期間のキャンペーンや特別オファーを頻繁に打ち出し、「今すぐ始めないと損をする」という焦燥感を煽る手法も多用。これらは典型的な詐欺的勧誘の特徴であり、冷静な判断を妨げる危険な手法と言えるでしょう。

DLTGの運営実態と法的リスク

投資サービスを選ぶ際、運営会社の信頼性は最も重要な判断基準の一つです。

しかし、DLTGの運営実態を見ていくと、驚くべき事実が次々と明らかになりました。

運営会社の情報が一切不明

DLTG最大の問題は、運営会社に関する基本的な情報が全く開示されていない事です。通常、正規の投資サービスであれば、会社名・代表者名・本社所在地・連絡先電話番号・メールアドレスなど、特定商取引法で義務付けられている情報を明確に表示しています。

ところが、DLTGのウェブサイトを調査しても、これらの情報は一切見つかりません。会社概要ページすら存在せず、問い合わせ先も不明瞭なフォームのみという状態です。これは、トラブル発生時に責任の所在を追及できない事を意味し、利用者にとって極めて危険な状況ですよね。

さらに深刻なのは、国内外の企業データベースを検索しても、「DLTG」という名称の金融関連企業が全く見つからないという事実です。実在する企業であれば、何らかの登記情報や活動履歴が残っているはずですが、その痕跡すら確認できません。

金融庁登録なし=完全な無登録業者

日本国内で投資商品の勧誘や販売を行うには、金融庁への登録が法律で義務付けられています。これは投資家保護の観点から極めて重要な規制であり、登録業者は厳格な審査を経て、一定の基準を満たしている事を保証するもの。

しかし、金融庁の登録業者データベースを詳細に調査した結果、DLTGの名前は一切見つかりませんでした。

つまり、DLTGは完全な無登録業者として活動している事になります。

無登録業者との取引は、顧客資金の保護制度が適用されず、トラブルが発生しても金融ADR(裁判外紛争解決制度)を利用できません。

加えて、特定商取引法違反の疑いも濃厚です。同法では、事業者の氏名・住所・電話番号などの表示義務が定められていますが、DLTGはこれらの基本的な義務すら果たしていません。

WEB収入支援プロジェクトWITHとは何か

WEB収入支援プロジェクトWITHという案件について見ていくと、その宣伝文句と実態の間に大きなギャップがある事が分かってきます。

このプロジェクトは「全く新しい収入の仕組み」として宣伝されており、参加した当日から5,000円、10,000円といった利益を獲得できると謳われています。

さらに、具体的には「スマホから口座を確認するだけで毎日5万円のWEB収入が自動的に入る」というWEB収入支援の副業プロジェクトとして紹介されているのが特徴的です。

プロジェクトのスペシャルナビゲーターとして”島田慎次”という人物が登場し、この仕組みを「バブル市場が生み出す新しい収入の仕組み」として説明。

また、「世界中でバブルが起きているとある市場からあなたの専用口座に収益を自動的に分配できる仕組みがある」というフレーズも使用されていますが、具体的にどのような市場なのか、どういった仕組みなのかについて明確な説明がなされていません。

注意すべき広告表現と特徴

WEB収入支援プロジェクトWITHの広告やLINEメッセージを良く見ると、怪しい表現が数多く使用されています。

まず目立つのが「再現性100%」という表現。投資や副業の世界において、100%の成功率を保証する事は現実的に不可能であり、このような表現を使用すること自体が誇大広告の疑いを持たせます。

また、「誰でも簡単に」「スキルや努力も不要」「中学生でもできる」といった表現も頻繁に登場。これらは参加者の判断力を鈍らせる事を狙った詐欺的な副業案件で非常に良く見られるパターンです。

本当に価値のある副業や投資機会であれば、このような過度な表現に頼る必要はありません。むしろ、このような言葉が頻繁に使用されている場合は、内容の薄さを誤魔化そうとしている可能性が高いと考えられます。

WEB収入支援プロジェクトWITHの実態

WEB収入支援プロジェクトWITHの実態について詳しく見ていきましょう。

投資案件の正体

WEB収入支援プロジェクトWITHの実態は、暗号資産(仮想通貨)FXの投資案件。これは、広告ページでは一切明示されていない重要な情報です。

プロジェクトのLINE登録後に配信される動画では、「仮想通貨とある巨大な市場を活用する」「FXや仮想通貨をやったことない人が成果を出している」といった曖昧な説明は為されているものの、具体的な投資内容やロジックは説明が一切ありません。

実際の内容はビットコインFXの自動売買ツールや、日利0.1%の配当を謳うトークン「BCX」の購入が関係していると判明しています。つまり、宣伝文句で謳われている「口座を確認するだけ」という単純な作業ではなく、実際には相当額の投資資金が必要になる可能性が極めて高いのです。

隠された裏側

WEB収入支援プロジェクトWITHにおいて最も警戒すべきポイントは、誇大広告と高額なバックエンド商品への誘導という構造。

「毎日5万円」「誰でも簡単に」など聞こえの良い宣伝文句は、実際の内容を正確に反映しておらず、誇大広告の可能性が非常に高いです。

これらの表現は、参加者の注意を引き付け、無料のWEBセミナーや説明会への参加を促すための”フック”として機能しているでしょう。

そして、無料で提供される初期コンテンツは、最終的に有料コミュニティへの勧誘や、高額な投資商品の販売を目的としているケースが多く見られます。

つまり、「毎日5万円稼げる」という甘い言葉は、参加者を高額な商品購入へと導くための仕掛けに過ぎない可能性が高いのです。

WEB収入支援プロジェクトWITHの怪しい成功体験談と口コミ

プロジェクトの信頼性を疑問視する要因として、体験談や口コミはどうなのでしょうか。

胡散臭すぎる成功体験談

WEB収入支援プロジェクトWITHの広告ページやLINEメッセージで紹介されている成功体験談を見ていくと、その信憑性に大きな疑問を抱かざるを得ません。

私は以前、投資詐欺に騙されたことがあり、200万円の借金を抱えていました。なんと初月で72万円を稼ぐことに成功しました!翌月以降も70万円前後をコンスタントに稼ぎ続け、気が付いたら200万円あった借金はたった3か月で返済できました

子育てや家事に集中できてとても助かっています。私は初月で47万円稼ぐことができたのですが、他のメンバーさんの中には100万円以上稼いでいる人もたくさんいる

上記の話や、「初月で150万円稼ぐことに成功しました」といった、にわかには信じ難い金額の収益を謳う内容も掲載されています。

しかし、これらの体験談は客観的な証拠が一切提示されておらず、実際にそのような成果が出たのかを確認する方法がありません。

広告ページに虚偽の情報を掲載している可能性もあるため、これらの体験談の信頼性は極めて低いと判断せざるを得ませんよね?

LINE配信内容

WEB収入支援プロジェクトWITHのLINEに登録すると配信される内容も、詳しく分析すると非常に問題があるものである事が分かります。

登録後に送られてくる「第一話」と題された動画では、稼ぎ方の説明が為されるとの事ですが、その内容は具体性に欠けており、「再現性100%」など根拠の無い表現が繰り返し使用されています。

動画では島田慎次氏が登場し、稼ぐために必要な3つのステップとして「WEB説明会に申し込んで、LINEをチェックして、仕組みを手に入れればいい」と説明していますが、肝心の収益発生の具体的な仕組みについて触れられていない点も怪しすぎますね。

島田慎次という人物について

WEB収入支援プロジェクトWITHで中心的な役割を果たしているとされる島田慎次氏についても、かなり気になる点があります。

まず、ネット上で島田慎次氏について検索しても、WEB収入支援プロジェクトWITH以外での活動や実績を示す信頼できる情報がほとんど見つかりません。

投資や副業の分野での専門性を示す資格、過去の実績、他の人物による推薦の声なども見当たらず、本当に投資や副業の専門家なのか疑問が残ります。

プロフィールにも具体的な経歴や実績が明記されておらず、「スペシャルナビゲーター」という肩書きがどのような根拠に基づいて付けられているのかも不明です。

このような状況は、架空の人物である可能性や、実在しても経歴を偽っている可能性を示唆しているのかもしれません。

運営主体の信頼性に関する疑問

WEB収入支援プロジェクトWITHを運営している会社も、うやむやな点が多くあります。

プロジェクトを運営しているのは「WEBWISE SOLUTION PTE. LTD.」という会社とされていますが、信頼できる情報がほとんど得られず。

「PTE. LTD.」という表記はシンガポールの会社形態を示すものですが、実際にこの会社がシンガポールで適法に登記されているのか、事業を行っているのかも確認できていません。

多くの怪しい副業案件では、海外に登記された実体の無い会社名を使用する事で、日本の法律や規制を回避しようとする傾向が。

このような手法を使用する事で、何らかの問題が発生した際に、責任の所在を曖昧にしようとしている可能性も考えられます。

クロスリテイリングの事業内容と利用者評価の乖離

クロスリテイリングの事業活動は公式に輝かしく描かれていますが、実際の利用者からの声を聞くと、その評価には大きな隔たりがあるようです。

会社の歩みと事業の全容

クロスリテイリング株式会社は2009年に設立。東京都に本社を構える企業です。

主な事業内容は、FXや株式投資を中心とした個人投資家向けの教育事業。オンライン教材の販売・セミナー運営・関連システムの開発などを手掛けています。

近年では、投資関連のマーケティングやデジタル広告にも力を入れ、集客力を強化しているようです。

また、「クロスグループ」として以下のような関連会社を複数運営。

- 株式会社Asset Cube

- 株式会社Works Agency

- 株式会社Logical Forex

広告運用やデータ分析など、投資教育以外の分野へも事業を拡大。

グループ全体での展開により、多角的な収益構造を構築する姿勢が見受けられます。

二分する評価:利用者から聞こえる賛否の声

クロスリテイリング及び、クロスグループが提供するサービスや教材に対する利用者の評価は、大きく二つに分かれています。

肯定的な意見は、「初心者にも分かりやすい教材内容」「投資の基礎を順序立てて学べる」といった点。体系的な学習コンテンツを提供しようという企業の意図が、一部の利用者には評価されていると言えるでしょう。

一方で、否定的な意見や厳しい指摘も少なくありません。「教材の価格設定が高すぎる」「提供されるノウハウを学んだとしても、実際に利益を出せるかは本人のスキルや相場状況に大きく左右される」といった声が聞かれます。

さらに、広告における過剰な表現や、煽るような宣伝文句に対して疑問を呈する意見も。特に他の検証サイトなどでは、クロスリテイリングやそのグループ会社が提供するFX関連の投資商材(EAツール、サインツールなど)について、「広告内容と実際の成果が全く異なる」「誇大広告ではないか」といった批判が数多く見受けられます。

「全く稼げないどころか資金を失った」という深刻な被害を訴える声もあり、サービスの有効性に対する疑念が広がっているようです。

創業者「山口孝志」の脱税問題

クロスリテイリングを語る上で避けて通れないのが、創業者であり現在も経営に関与している山口孝志氏(FX-Jin)の存在です。

明らかになった脱税

クロスリテイリング株式会社の代表取締役である山口孝志氏は、2016年に法人税法違反などの容疑で在宅起訴されました。

具体的には、情報商材の販売などで得た所得”約1億9300万円”を隠蔽。法人税”約4900万円”を脱税。起訴状によれば、架空の請求書データを作成するなど、計画的な手口が用いられたようです。

この事件には共犯者も存在。コンサルティング会社を経営する甲斐輝彦氏が、山口氏から報酬を受け取りつつ架空請求書の作成に協力したとして、法人税法違反ほう助の罪で同様に在宅起訴されています。

山口氏本人は、脱税した資金の使途について「自分の貯金に回した」と説明。この脱税事件は、当時テレビ朝日のニュースでも取り上げられるなど、社会的な注目を集めました。

数字が物語る矛盾

クロスリテイリング社が販売する投資商材の広告では、「簡単に数億円稼げる」「1億円以上の利益」といった言葉が頻繁に使われています。

が、莫大な利益を容易に生み出せるノウハウを持つとされる人物が、なぜ約5000万円程度の金額を脱税する必要があったのでしょうか。

企業のトップが過去に重大な法令違反を犯したという事実は、金融や投資に関わる企業の信頼性にとって大きなマイナス要因。

山口氏の脱税事件は、クロスリテイリング株式会社全体のコンプライアンス意識や、提供される情報の信憑性に対して疑念が拭えないですよね。

クロスリテイリングの広告と現実のギャップ

クロスリテイリングが提供する投資関連商材、特にFXに関するツールやノウハウには、その広告内容と実際の効果に大きな乖離があるという批判が数多く寄せられています。

同社のFX関連商材の広告では、「初心者でも簡単に」「ほったらかしでも儲かる」「スマホを見るだけで」といった、手軽さや再現性の高さを強調する表現が多用される傾向。

こうした言葉は、投資経験の浅い人々の期待を高め、商材購入への意欲を掻き立てるものでしょう。

実際にこれらの高額な商材(EAツール、サインツールなど)を購入した利用者からは、「全く稼げなかった」「むしろ資金が大幅に減った」といった声が多数上がっています。

広告で謳われるような容易な収益獲得は現実とかけ離れている可能性が高く、誇大広告によって利用者を誘引しているのでは?強い疑念が持たれています。

FX投資の本質的なリスクや難しさを適切に伝えないまま、過度に楽観的な成功イメージを植え付ける手法は怪しいですよね。

訴える側と訴えられる側のクロスリテイリング

クロスリテイリング株式会社は、法的な場面において興味深い二面性を持っています。

一方では債権回収のため積極的に訴訟を起こし、他方では利用者からの訴訟リスクを抱えている状況です。

債権回収の前面に立つ企業

クロスリテイリング社は、提供する情報商材やサービスの代金を支払わない購入者に対して、法的な手段を用いて債権回収を行っています。

公式サイトにも、「未払いが継続する場合には裁判所を通じた支払い督促などの法的措置を取る可能性がある」という旨を記載。

実際に、クロスリテイリング社が原告となり、未払い代金の支払いを求めた訴訟が東京地方裁判所で起こされ判決が出ています。

2021年7月には、2件の判決が確認されており、それぞれ被告に対して約333万円と約81万円の支払いを命じる内容でした。

これらの訴訟ではクロスリテイリング社側の主張が認められ、未払いだった購入者は支払いを余儀なくされる結果となっています。

集団訴訟への動きと不満の結集

一方で、クロスリテイリング社やそのグループ会社が販売した投資情報商材に対して、購入者側から集団訴訟を起こそうとする動きも表面化しています。

特に『PFPC(プラチナファンドパーフェクトコピー)』という商材に関しては、「宣伝されていた内容と実際の運用成績が大きく異なる」として、複数の購入者が返金を求めて集団訴訟の準備を進めているそうです。

具体的には、「過去7年間でマイナスになった月は2ヶ月しかない」といった宣伝文句が、実際のリスクや成績を正確に反映していなかったと主張されているようです。

ある集団訴訟プラットフォームでは、この案件に対して十数名が参加の意向を示し、主張されている被害総額は4700万円にも上るとの情報もあります。

本間健一とは何者か

本間健一氏はFX業界で一定の知名度を持つトレーダーですが、どんな人物なのでしょうか。

ここでは、本間氏の経歴・特徴・派手な実績の真偽について見ていきましょう。

本間健一の経歴と特徴

本間健一氏は、FX業界で専業トレーダーとして活動している人物です。

「三尊無双FX」や「LEGEND PROJECT」などの商材を販売しており、ハイレバレッジのデイトレードを得意としているとか。

彼の特徴は、スマホ1台でトレードを行い、高い勝率でハイレバレッジのトレードを成功させている点。

本間氏の経歴によると、学生時代からFXに魅了され、独学でダウ理論やエリオット波動論を習得したようです。

さらに、テクニカルアナリストの資格も保有しており、「FXを始めてから数年で経済的自由を手にした」と主張しています。

派手な実績の真偽

本間氏の宣伝文句には、「たった1日で1800万円の利益」や「20万円の元手を半年で1億円」といった非常に派手な実績が並びます。

また、「サラリーマン時代に抱えた『億』という借金を完済し、人生を一発逆転させた」という経験もあるとか。

しかしながら、これらの数字はあまりにも現実離れしており、その真偽について疑問が残ります。

FX取引において、このような短期間での爆発的な利益は、極めてリスクの高いトレードを行わなければ達成できないのが実情。

特に「20万円から1億円」という50倍もの資金増加は、通常のトレード手法では考えにくい数字と言えるでしょう。

さらに、三尊無双FXでは”勝率97%、成功実績100%”と謳っていますが、初っ端から胡散臭さが漂いますよね。

本間健一氏についてネット上で調査しても、「FXで実際に稼いでいる」という情報は見つからず、商材の発信者として名前がヒットするだけ。「広告塔の可能性が高い」との指摘もあります。

本間健一のLEGEND PROJECTとは?

本間健一氏の代表的な商材「LEGEND PROJECT」は、ディナポリ手法を本間氏流にアレンジしたものとされていますが、内容や有効性について胡散臭い部分が感じられます。

ここでは、ディナポリ手法や本間氏による「改良版」の特徴を見ていきましょう。

ディナポリ手法とは

本間健一氏の代表的な商材「LEGEND PROJECT~伝説のハイレバトレード~」は、米国発の裁量トレード理論「ディナポリ手法」を本間氏流にアップデートしたものとされています。価格は21万7800円とかなり高額な設定。

ディナポリ手法は、1980年代に活躍した米国のトレーダー「ジョー・ディナポリ」氏が考案した手法。特徴は「フィボナッチ・リトレースメント」を活用したサポートラインと、レジスタンスラインの把握にあります。

ディナポリ手法では、フィボナッチを「A地点とD地点」「C地点とD地点」に重ね掛けする事で重要なラインを発見。重ねがけした2種類のフィボナッチラインが重なる箇所を「コンフルエンス」と呼び、そのポイントを決済ラインなどとして意識するのです。

その他、ずらした移動平均「DMA(Displaced Moving Average)」とフィボナッチの複合手法である「シングルペネトレーション」なども含まれており、基本的には押し目買い・戻り売りによるトレンドフォロー手法と言えるでしょう。

本間流の「改良版」ディナポリ手法

本間氏はディナポリ手法を読み解き、さらに発展させた「ダブルの圧力」理論に辿り着いたと主張しています。

ダブルの圧力とは、「新規エントリーの圧力」と「ポジション決済の圧力」2つの勢力を同時に利用するというもの。

この理論がハイレバトレードを可能にするポイントとされていますが、具体的な内容や検証結果について詳細が明らかにされていない点はどう考えてもおかしいですよね。

マルチタイムフレームトレード

LEGEND PROJECTでは、4時間足でまずフィボナッチリトレースメントを引き、さらに15分足に落としてフィボナッチエクスパンションを引く、マルチタイムフレーム型のトレードを推奨。

長期足を4時間足にする事で波形が綺麗になり、タイミングもゆったり計る事ができるという工夫がされています。

そして、15分足でピンポイントのタイミングを計り、「極小の損切幅」で異次元の損益比を実現する事が可能になるとしています。

波動サーチツール

LEGEND PROJECTには目玉コンテンツがあるとされ、その1つが「波動サーチツール」。フィボナッチリトレースメントを使う場所に自動で青いラインが表示される仕組みです。

これにより、どこにリトレースメントを引けばいいかという悩みが解決。さらに、エクスパンションを引く箇所も自動表示になるとの事です。

リトレースメントにエクスパンションを重ね掛けするのが本手法の特徴ですが、その位置もツールで自動表示されるため、再現性が高くなるとされています。

しかし、このようなツールがあれば誰でも簡単に利益が出せるのであれば、なぜ本間氏はこのツールを高額で販売する必要があるのでしょうか。本当に価値のあるツールであれば、自分だけで使用して莫大な利益を得る方が合理的ですよね。

エントリーサインツール

もう1つの目玉コンテンツが「エントリーサインツール」。リトレースメントとエクスパンションの重なる付近で、矢印が出たらエントリーするというサインを提供します。

チャートに張り付いてラインタッチを待ち続けなくても、ラインの発生さえ分かれば後はサインをオン。アラートが鳴った時にエントリーするだけという作業に変わるとされています。

が、このような単純なサインだけで、ハイレバレッジのトレードを成功させる事ができるのか非常に疑問。FX市場は複雑で、単一のサインだけで安定した利益を出す事は極めて困難です。

LEGEND PROJECTの怪しい点

LEGEND PROJECTの販売ページには様々な特典が用意されていますが、商材の購入を促すための誘い文句に過ぎないのかもしれません。

ここでは、「特典の過剰な宣伝」「メルマガ登録への誘導」という2つの問題点を解説します。

特典の過剰な宣伝

LEGEND PROJECTを販売しているサイトでは、”7大特典”として様々な追加コンテンツが提供されていました。

これらの特典には、「クロノストラテジーFX」「GOLDデイトレ改」「FXトレード会社を設立し、自動収益を得る裏ワザ」などが含まれており、本体の商材を購入させるための誘い文句として機能しています。

また、「当サイト限定」「秘匿性の高いノウハウ」「未公開の教材」といった表現も見受けられ、これは購入者に特別感を与え購入を促す効果があります。

しかし、これらの特典は本当に価値があるのか疑問。特に「FXトレード会社を設立し、自動収益を得る裏ワザ」のような特典は、法的・税務的に問題がないか懸念されます。

メルマガ登録への誘導

さらに、サイトでは「月収100万トレーダー養成講座」というメルマガへの登録も促していました。

メルマガ登録者には「3つの特典」が提供されるとの事ですが、これもまた購入者の個人情報を収集し、さらなる商材販売に繋げるための戦略と考えられます。

このような多段階マーケティング手法は情報商材業界でよく見られるものですが、購入者にとって本当に価値のある情報が提供されているのかは疑問です。

三尊無双FXの問題点

本間健一氏は「三尊無双FX」という商材も販売しています。

この商材では、「2日で280万、3日で660万」「手のひらで億が生まれる」「トレンド&レンジ相場で黄金パターンを完全習得」など謳っていますが、具体的なやり方が示されていません。

また、三尊無双FXの取引実績の画像にはモザイクが掛かっている所が多く、通貨ペアすら公開されていないです。

このような情報を信用することは危険であり、デモ口座で稼げるまで取り直した画像である可能性も否定できません。

本間健一氏について調査しても、「FXで実際に稼いでいる」という情報は見つからず、商材の発信者として名前がヒットするだけ。

これは、彼が実際のトレーダーというよりも、商材販売のための”広告塔”である可能性を示唆しています。

本間健一の投資手法の危険性

本間健一氏の手法で中心となっているのは、ハイレバレッジを活用したデイトレードです。

しかし、このようなトレード手法にはかなりのリスクが伴います。

資金管理の問題

ハイレバレッジトレードは少額の証拠金で大きな取引を行うため、わずかな相場の変動でも大きな損益が発生します。

本間氏は”極小の損切幅”でハイレバレッジトレードを行うと主張していますが、これは非常に高度なスキルと経験が必要。

初心者や中級者がこのような手法を真似ると、短期間で資金を失ってしまう危険性があります。

特に、「20万円の元手を半年で1億円」という成功例を見て、過度なリスクを取ってしまう可能性もあるのです。

心理的負担

ハイレバレッジトレードは、精神的にも非常に負担が大きいもの。大きな損益が短時間で発生するため、冷静な判断が難しくなります。

本間氏のような経験豊富なトレーダーであれば、このような状況でも冷静に対応できるかもしれませんが、一般のトレーダーにとっては大きなストレスとなるでしょう。

まとめ

本間健一氏のFX手法は、フィボナッチを活用したハイレバレッジのデイトレードが中心。

彼の主張する「たった1日で1800万円の利益」「20万円の元手を半年で1億円」といった実績は非常に魅力的ですが、その真偽に疑問が残ります。

LEGEND PROJECTという商材はディナポリ手法を本間氏流にアレンジしたものとされていますが、その有効性や再現性について客観的な検証が不足。

特に、ハイレバレッジトレードは初心者や中級者にとって非常にリスクが高く、安易に手を出すべきではありません。

また、21万7800円という高額な価格設定・過剰な特典商法・煽り文句の多用など、商材の販売方法にも疑問が残りますね。

北田夏己氏とは

北田夏己氏は、FXや株式投資の講師として知られる人物。

「Cross Group」という会社に所属し、FX・バイナリーの講師としても、株・資産運用の講師としても活動している模様。

しかし、経歴や実績に関する具体的な情報は少なく、本当に投資で成功しているのか不透明な部分が多いです。

謎に包まれた経歴

北田氏の経歴について、公式サイト上でもほぼ明らかにされていません。

通常、投資の講師であれば、自身の投資歴や成功体験などを詳しく公開し信頼性を高めるもの。

ですが、北田氏の場合はそのような情報がほとんど無く、経歴が不明瞭な人物が投資の講師として活動している事は、疑問を抱かざるを得ませんよね。

もし本当に投資で成功しているのであれば、その実績を具体的に示すことも可能なはずです。

北田夏己のFX投資手法の実態

北田夏己氏が関与しているFX投資手法について調べると、いくつかの疑問点が浮かび上がってきます。

特に「グローバルドリームFX」と呼ばれるプログラムは、その内容や実績に関して多くの疑問の声が上がっているようです。

グローバルドリームFXとは

グローバルドリームFXは、北田夏己氏が関わっているFX投資プログラムの一つです。

このプログラムでは、「誰でも簡単に稼げる」「確実に利益が出る」といった甘い言葉で勧誘が行われています。

しかし、投資にはリスクが伴うものであり、「確実に稼げる」など断言するのは問題と言わざるを得ません。

また、このプログラムの具体的な投資手法や実績も、明確な情報が公開されておらず。

信頼できるFX投資のプログラムであれば、その手法や過去の実績などが詳細に示されているはずですが、グローバルドリームFXにはそのような透明性が欠けているように見受けられる点も、怪しいですよね。

高額なコンサルティング料金の謎

北田夏己氏が提供するコンサルティングサービスには、非常に高額な料金が設定されています。

投資の世界では高額なコンサルティング料金を設定する講師は珍しくありませんが、その料金に見合った価値があるかが重要なポイント。

北田氏のコンサルティングサービスは、その内容や実績に関する具体的な情報が乏しいため、本当にその料金に見合った価値があるのか疑問が残ります。

高額な料金を支払ったにも関わらず、「期待していた結果が得られなかった」という声も少なくないです。

北田夏己のセミナーや教材販売の実態とは

北田夏己氏は、FXや株式投資に関するセミナーや教材の販売も行っていますが、具体的な内容や効果は明確な情報が公開されていないのが現状です。

一般的に信頼できる投資セミナーであれば、その内容や過去の参加者の実績などが詳しく示されているもの。

ですが、北田氏のセミナーは透明性が欠けており、参加費用も非常に高額。費用対効果は果たしてどうなのでしょうね。

また、主な集客方法はSNSやウェブサイト広告において、「短期間で大きな利益を得られる」「誰でも簡単に稼げる」といった誇大な表現を使用。

しかし、投資にはリスクが伴うものであり、「誰でも簡単に稼げる」など断言するのは問題しかありませんよね。

【まとめ】北田夏己氏の問題点

北田夏己氏のビジネスモデルには、怪しい点がいくつもあり、収益構造や顧客に対する姿勢には疑問を感じる部分があります。

高額な料金設定の妥当性

北田夏己氏が提供するサービスは、非常に高額な料金が設定されていますが、投資の世界では、高額なサービスを提供する講師は珍しくありません。

大切なのはその料金に見合った価値があるかどうかが重要なポイントです。

北田氏のサービスは、その内容や実績に関する詳しい情報が少なく、本当にその料金に見合った価値があるのか不安や疑問が残ります。

高額な料金を支払ったにも関わらず、期待していた結果が得られなかったという声も少なくないようです。

顧客のフォローアップ体制の不備

北田夏己氏のサービスには、「顧客に対するフォローアップ体制に不備がある」という声もあります。

高額な料金を支払ってサービスを利用したにも関わらず、「その後のサポートが不十分だ」という声が上がっているのです。

投資の世界では、継続的なサポートやフォローアップが非常に重要。

特に初心者の場合は、投資の過程で様々な疑問や問題に直面する事が多いため、サポート体制の充実度はサービスの価値を大きく左右します。

北田氏のサービスにおいて、このフォローアップ体制に不備があるという声は、そのビジネスモデルの問題点を浮き彫りにしていると言えるでしょう。

小林芳彦のプロフィールと経歴

小林芳彦氏は1955年生まれの69歳。

慶應義塾大学商学部を卒業後、金融業界への道を歩み始めました。

FXのプロフェッショナルとして、彼の経歴はまさに輝かしいものと言えるでしょう。

銀行での経験と実績

大学卒業後、小林氏は株式会社協和銀行(現:りそな銀行)に入行。外国為替業務に携わり始めます。

- 本店資金為替部調査役

- クレディスイス銀行資金為替部長

- クレディスイス・ファーストボストンのシニアセールス

- バイエリッシェ・ヒポ・フェラインス為替資金部営業部長

- バンクオブアメリカ為替資金部営業部長

上記のように、数々の要職を歴任しました。

この間、小林氏は数十社の法人顧客を担当。インターバンク市場での取引に精通していきます。

その実力は業界内で高く評価され、ユーロマネー誌(日本語版)の顧客投票で「日本のディーラー・ベストセールス部門」を6年連続で1位。

「短期為替予測部門」でも、5年連続で1位を獲得する輝かしい実績を残しています。

JFX株式会社での活躍

現在、小林芳彦氏はJFX株式会社の代表取締役を務めています。

JFXはヒロセ通商の子会社。スキャルピング規制なしや業界最高水準の高スワップなど、トレーダーにとって魅力的な条件を提供するFX会社です。

小林氏は、JFX代表としての役割を果たすだけでなく、自身も現役トレーダーとして活躍を続けています。

直近6年間負けなしという驚異的な実績を持ち、その手法や市場分析は多くの投資家から注目されているのです。

小林芳彦の投資哲学とトレード手法

小林芳彦氏のトレードスタイルは、長年の経験と深い市場理解に基づいた独自のもの。

その中心にあるのが、スキャルピングを主軸とした短期売買戦略です。

スキャルピングへのこだわり

小林氏のトレードの特徴は、スキャルピングを中心に置いていることです。

スキャルピングとは、短時間で小さな値動きを捉えて利益を積み重ねていく手法。

小林氏の場合、ポジションを保有する時間は数分程度と非常に短く、細かい利益を着実に積み上げていき、トータルで大きな利益を目指しています。

この手法の背景には、小林氏の「リズム」を重視する考え方が。

彼は、トレードにおいて最も重要なのは「メンタル管理」と「資金管理」であり、これらを通じて一定のリズムを保つことが成功の鍵と考えているのです。

推奨通貨ペアと分析手法

小林氏が推奨する通貨ペアは、ドル円・ユーロ円・ユーロドルです。

これらの通貨ペアは、比較的値動きが小さく、テクニカル分析が効きやすいため、スキャルピングに適していると考えられています。

一方、ポンド円・ポンドドルなど値幅の大きい通貨ペアは、スキャルピングでも一回の利益が大きくなる可能性があります。

しかし、同時にダマシ(フェイク)も多く、損失も大きくなりやすいため、小林氏は推奨していません。

テクニカル分析の活用

小林氏のトレード手法では、テクニカル分析が重要な役割を果たしています。

具体的には、「21日移動平均線」「一目均衡表」「ボリンジャーバンド」「MACD(またはRSI)」などの指標を活用。

これらの指標を組み合わせる事で、相場の方向性や強弱を判断し、エントリーポイントを決定しています。

特に、センターライン(21日移動平均線)の傾きや、ローソク足との位置関係を重視しているとの事です。

「テクニ勘」の重要性

小林氏は、長年の相場経験から培われた直感的な判断力を「テクニ勘」と呼んでいます。

これは単なる勘では無く、長期に渡る相場観察と実践から生まれる高度な洞察力のこと。

テクニ勘を磨くには、日々のチャート分析と実際のトレード経験が不可欠だと小林氏は強調しています。

特に、マルチタイムフレーム分析を通じて、様々な時間軸での相場の流れを把握することが重要と説いています。

小林芳彦の活動

小林芳彦氏は、自身の知識と経験を広く共有することで、多くのトレーダーに影響を与えています。

その情報発信の方法は多岐に渡り、各メディアで積極的に活動されています。

SNS活動

小林氏は、X(Twitter)・Facebook・ブログなどのSNSを通じて、日々の相場分析や自身のトレード情報を発信しています。

特にXでは、「FXの売買速報」と題してリアルタイムで取引情報を共有。15万人近いフォロワーを抱え、影響力のあるアカウントとなっています。

Xでの投稿内容は単なる相場予想に止まらず、自身の実際のトレード履歴や、その背景にある分析も含まれており、フォロワーにとって貴重な学習の機会となっています。

YouTubeチャンネルの運営

JFX株式会社の公式YouTubeチャンネルでは、小林氏自身も出演し、FXに関する様々な情報を発信しています。

このチャンネルは4.5万人の登録者を持ち、動画の視聴回数も数万回を超えるものが多い人気コンテンツ。

チャンネルでは、相場分析やトレード手法の解説、さらには小林氏自身の経験談なども語られており、FX初心者~上級者まで幅広い層に向けた情報が提供されています。

書籍の出版

小林芳彦氏は、2012年に「インターバンク流FXデイトレ教本」という書籍を出版しています。

この本は、小林氏のインターバンク市場での経験を基に、FXデイトレードの手法や考え方を解説したもの。書籍の内容は以下の通り。

- インターバンクのプロが認めた本物のNo.1ディーラーの手法

- 日々のデイトレードにおける売買の方向性と水準の決め方

- 「ポジションの傾き」を読み取って相場の動きを予測する方法

- インターバンクのプロならではの発想法とノウハウ

この本は、FXトレーダーにとって貴重な情報源ですが、一般の個人投資家にとっては少し難解な内容も含まれています。

Amazonのレビューでは、インターバンク市場の裏側が理解できる点で評価されている一方、具体的なトレード手法について詳細な解説が少ないという指摘もあるようですね。

JFXのマーケットナビ

小林芳彦氏が監修する「マーケットナビ」は、JFX株式会社の会員限定サービス。

非常に高い評価を得ており、以下のコンテンツが提供されます。

- モーニングショット(朝の相場分析と短期売買方針)

- イブニングショット(夕方の相場分析と翌日の展望)

- マーケット速報(リアルタイムでの相場情報と分析)

特に注目されているのは、小林氏自身が毎日発信する「短期売買方針」

この方針の的中率は9割を超えると言われており、多くのトレーダーにとって貴重な指針となっています。

しかし、小林氏は相場の変化に応じて、臨機応変に対応を変えることも多いです。

そのため、単に方針に従うだけでなく、「マーケット速報」などを通じて常に最新の情報をチェックすることが重要だと指摘しています。

小林芳彦の評判

FX業界における小林芳彦氏の影響力は非常に大きく、多くのトレーダーから高い評価を受けています。

その理由として「高い的中率を誇る短期売買方針」「リアルタイムの情報提供」「豊富な経験に基づく分析」「教育的な情報発信」などが挙げられます。

高い的中率を誇る短期売買方針

JFX株式会社が提供するマーケットナビの中で、小林氏が監修する「短期売買方針」は特に注目を集めています。

この方針は、当日のニューヨーク時間午前8時までの短期トレードに対して、売り・買いの方針を朝一番に速報配信するもの。

参入・利食い・損切りレベルを数値として明示しています。

この短期売買方針の的中率の高さは、多くのトレーダーから評価されており、中にはこの方針を見るためだけにJFXの「MATRIX TRADER」に口座を開設する投資家もいるほどです。

リアルタイムの情報提供

小林氏はマーケットナビを通じて、リアルタイムで相場観を更新する「マーケット速報」や、音声による市況解説をオンデマンドで配信しています。

これにより、トレーダーは常に最新の市場情報と専門家の見解を得ることができ、よりinformedな取引決定を行うことが可能となっているのです。

豊富な経験に基づく分析

小林氏の分析の信頼性は、彼の長年に渡る為替ディーラーとしての経験に裏打ちされています。

クレディスイス銀行やバンク・オブ・アメリカなどの大手金融機関で、為替ディーラーとして活躍した経歴の持ち主。

ユーロマネー誌(日本語版)の顧客投票で、「日本のディーラー・ベストセールス部門」を6年連続1位、「短期為替予測部門」を5年連続1位を受賞するなど、業界内でも高い評価を得ています。

教育的な情報発信

小林氏は、単に相場予想を提供するだけでなく、FXトレードの手法や考え方についても積極的に情報を発信しています。

彼のスキャルピング手法やデイトレード手法に関する解説は、多くのトレーダーにとって貴重な学習資源となっているようです。

Vantage Tradingの基本情報

Vantage Tradingは、2009年にオーストラリアで設立された海外FX業者。

グローバルに展開しており、日本でも利用者が増加しています。

主な特徴

Vantage Tradingの主な特徴は次の通り。

- 最大レバレッジ1000倍が可能(一部通貨ペアは2000倍)

- 狭いスプレッドを提供(例:BTCUSD平均5ドル)

- 様々なボーナス制度を用意

- FX・CFD・仮想通貨など多彩な取引銘柄

- 一部銘柄を除き、24時間365日取引可能

これらの特徴により、Vantage Tradingは幅広い層のトレーダーから支持されています。

口座タイプ

Vantage Tradingは主に3つの口座タイプが用意されています。

- スタンダード口座

初心者向け、手数料無料 - ECN口座

経験者向け、狭いスプレッドが特徴 - プレミアム口座

高額入金者向け、特別条件が適用

トレーダーの取引スタイルに合わせて、最適な口座タイプを選択できます。

Vantage Tradingで稼げる理由

Vantage Tradingは、トレーダーが利益を上げやすい環境が整っています。その理由について見ていきましょう。

1.ボーナス制度

Vantage Tradingの魅力の一つが、ボーナス制度です。主なボーナスは以下の通り。

- 口座開設ボーナス:最大15,000円

- 入金ボーナス:最大120%、総額約150万円まで

- VantageTradingリワード:Vポイントを付与

- プレミアム預金ボーナスキャンペーン

- 無料VPSキャンペーン

これらのボーナスを有効活用することで、初期資金を増やしたり、取引リスクを軽減したりできます。

2.高いレバレッジ

Vantage Tradingは、最大1000倍という高いレバレッジを提供。(一部通貨ペアでは2000倍)

つまり、少額の資金でも大きな取引ができます。

例えば、1万円の証拠金で1000倍のレバレッジを使うと、1000万円分の取引が可能に。

為替レートがわずか0.1%動いただけでも、1万円の利益(または損失)が発生する計算です。

3.狭いスプレッド

スプレッドとは、売値と買値の差のこと。トレーダーにとってはコストの一つです。

Vantage Tradingは、業界でもトップクラスの狭いスプレッドを提供。

BTCUSDの平均スプレッドは5ドルと、非常に狭く設定されています。

これは、短期売買やスキャルピングを行うトレーダーにとって大きなメリットです。

4.多彩な取引銘柄

Vantage Tradingは、FX・株式CFD・コモディティCFD・仮想通貨CFDなど取り扱っています。

仮想通貨取引では61種類もの通貨ペアが用意されており、他の海外FX業者と比べても圧倒的な品揃え。

多くの銘柄を取り扱っているため、市場状況に応じて取引戦略を立てる事ができます。

また、ポートフォリオの分散投資も簡単です。

5.24時間365日取引可能

Vantage Tradingは、USDTJPYを除く多くの通貨ペアで24時間365日取引が可能です。

仕事や生活スタイルに合わせて、自由なタイミングで取引できるのは大きな利点。

特に、仮想通貨取引では市場が常に動いているため、24時間取引の環境は非常に重宝します。

Vantage Tradingで稼ぐための攻略法

Vantage Tradingの特徴を理解した所で、実際に利益を上げるための具体的な攻略法を見ていきましょう。

1.ボーナスを活用

Vantage Tradingのボーナス制度を活用することが、利益を上げるための第一歩です。

口座開設ボーナスの活用法

- 口座開設後、7日以内に本人確認を完了し15,000円のボーナスを獲得

- ボーナスで取引を始め、リスクを抑えながら経験を積む

- 3ロット以上の取引を行い、出金条件を満たす

- 利益が出たら、最大10,000円まで出金

入金ボーナスの活用法

- 初回入金時に500ドル以上入金し、最大の120%ボーナスを獲得

- 2回目の入金で、ボーナス上限の1,000ドルを目指し入金

- 3回目以降も、20%ボーナスを活用しつつ段階的に資金を増やす

- クッション機能を活かし、大きなポジションを取る

2.レバレッジを使いこなす

高レバレッジは、大きな利益を得るチャンスである一方、リスクも高くなります。

以下のポイントを押さえ、レバレッジを適切に使いこなしましょう。

- 資金管理の徹底

1回の取引で使う証拠金は、全資金の1〜2%程度に抑える - ストップロスを設定

想定以上の損失を防ぐため - レバレッジを段階的に上げていく

経験を積みながら、少しずつレバレッジを上げる - 市場変動が大きい時は注意

高レバレッジ時はわずかな変動で大きな損益が発生

3.スプレッドの狭さを活かした取引戦略

Vantage Tradingの狭いスプレッドを活かすには、以下のような取引戦略が効果的です。

- スキャルピング

短時間で小さな値動きを狙う - 高頻度取引

AIやアルゴリズムを使って頻繁に取引を行う - 裁定取引

異なる市場間の価格差を利用して利益を得る

これらの手法は、スプレッドが狭いほど威力を発揮します。

ただし、それぞれに専門的な知識やスキルが必要なため、十分な学習と練習を重ねてから実践するのをおすすめします。

4.仮想通貨取引を活用

Vantage Tradingの仮想通貨CFD取引には、以下のような特徴があります。

- 最大レバレッジ333倍

- 61種類の通貨ペア

- 狭いスプレッド(BTCUSDの平均スプレッドは5ドル)

- スワップフリー(日本市場限定)

これらの特徴を活かして、以下のような戦略で仮想通貨取引を行うことができます。

- トレンドフォロー戦略

仮想通貨市場の強いトレンドを捉えて取引 - ボラティリティ取引

価格変動の大きさを利用して利益を狙う - アービトラージ

取引所間の価格差を利用して利益を得る

仮想通貨市場は変動が大きいため、リスク管理には特に注意が必要です。

Vantage Tradingの注意点

Vantage Tradingで利益を上げるチャンスは多くありますが、同時に注意点もあります。

以下の点に気を付けて取引を行いましょう。

1.ボーナスの出金条件を理解する

ボーナスには様々な条件が付いています。特に以下の点に注意が必要です。

- 口座開設ボーナスの出金条件

3ロット以上の取引、ポジション保有時間5分以上 - 入金ボーナスの出金

ボーナス自体は出金不可、出金時にボーナスが減少 - ボーナスの有効期限

口座開設ボーナスは30日間

これらの条件を理解せずに取引を行うと、思わぬトラブルに巻き込まれる可能性があります。

2.高レバレッジのリスクを認識する

高レバレッジは大きな利益を生む可能性がある一方、多大なリスクも伴います。以下の点に注意しましょう。

- レバレッジに応じて、小さな値動きで大きな損益が発生

- 急激な相場変動時には、想定以上の損失が発生する可能性あり

- 証拠金維持率が一定水準を下回ると、強制ロスカットが執行

これらのリスクを十分に理解し、適切な資金管理とリスク管理を行うことが重要です。

3.仮想通貨取引の変動リスク

仮想通貨市場は、他の金融市場と比べて変動が大きいことで知られています。以下の点に注意が必要です。

- 24時間365日取引可能なため、寝ている間に大きな価格変動が起こる可能性

- ニュースや規制の影響を受けやすく、急激な価格変動が起こりやすい

- 流動性が低い通貨ペアでは、大きなスリッページが発生する可能性

これらのリスクを考慮し、仮想通貨取引では特に慎重な資金管理とリスク管理が求められます。

4.スプレッドの変動に注意

Vantage Tradingは変動スプレッド制を採用。

通常時は狭いスプレッドを提供していますが、以下の状況ではスプレッドが大きく広がる可能性があります。

- 重要な経済指標発表時

- 市場の流動性が低下する時間帯(週末や年末年始など)

- 予期せぬ政治・経済イベントの発生時

スプレッドが広がると取引コストが増加し、短期取引などの頻繁な取引を行う場合に大きな影響を受けます。

取引を行う際は、常に現在のスプレッドを確認し、必要に応じて取引を控えるなどの対応が求められます。

5.規約違反に注意

Vantage Tradingには、取引に関する様々な規約があります。

これらの規約に違反すると、アカウントの凍結や出金拒否などのペナルティを受ける可能性が。主な注意点は以下のとおりです。

- 複数口座の不正利用

同一人物による複数口座の開設と運用は禁止 - ボーナスの不正取得

ボーナス条件を満たさない取引や出金は禁止 - 裁定取引

異なる口座間での裁定取引は禁止 - EA(自動売買)の制限

過度に頻繁な取引を行うEAの使用は制限される場合あり

これらの規約を十分に理解し、遵守することが重要です。

不明点がある場合は、必ずサポートに確認してから取引を行いましょう。

6.出金手続きの注意点

Vantage Tradingからの出金には、いくつかの注意点があります。

- 本人確認書類の提出

初回出金時に本人確認書類の提出が必要 - 出金方法による手数料の違い

出金方法によって手数料が異なるため、事前確認が必要 - 処理時間の考慮

出金処理は数日かかる場合があるため、余裕を持って申請する必要あり - ボーナス残高の扱い

出金時はボーナス残高が優先的に減少

特に、本人確認書類の不備や規約違反が疑われる場合、出金拒否される可能性が…

出金手続きを円滑に行うには、これらの点に十分注意を払う必要があります。

まとめ

Vantage Tradingは高レバレッジ・ボーナス・多彩な取引銘柄など、トレーダーにとって魅力的な特徴を多数備えたブローカーですが、これらを活かして利益を上げるには、リスクや注意点も十分に理解することが求められます。

適切な資金管理とリスク管理を行い、規約を遵守しながら取引を行うことで、Vantage Tradingの提供する環境を最大限に活用できるでしょう。

ゼロカットシステムとは

ゼロカットシステムは、海外FX業者が提供する独自サービス。最大の特徴は、トレーダーの損失が証拠金額を超えた場合でも、追加の支払いを要求されない事にあります。

通常、トレーダーが取引を行い大きな損失を被った場合、損失額が証拠金額を超過すると追証(追加証拠金)が発生します。

しかし、ゼロカットシステムが作動すると損失額は証拠金額に留められ、トレーダーの口座残高は0円になりますが借金が発生しません。

このシステムにより、高レバレッジ取引を行う際に大きな安心感を得ることができます。

一方、国内FX業者は顧客の損失を補填することが金融商品取引法により禁止されているため、ゼロカットシステムを導入できません。

ゼロカットシステムのメリット

ゼロカットシステムは、トレーダーにとって多くのメリットがありますので見ていきましょう。

借金リスクが無い

ゼロカットシステムの最大のメリットは、借金リスクが無いことです。

通常のFX取引では、急激な相場変動により、投資した金額以上の損失が発生する可能性が。

しかし、ゼロカットシステムがあれば、最悪の場合でも損失は証拠金額に留まるため、トレーダーは精神的なストレスを軽減し、より冷静な判断で取引を行う事ができます。

また、破産リスクを心配すること無く、積極的な取引戦略も可能です。

高レバレッジ取引が可能

ゼロカットシステムは、高レバレッジ取引を安全に行うことを可能に。

海外FX業者の中には、1000倍以上のレバレッジを提供している所もあります。

高レバレッジ取引は大きな利益を得る可能性がある一方でリスクも高くなりますが、ゼロカットシステムがあれば最悪の場合でも証拠金以上の損失を被る事はありません。

これにより、トレーダーは自身のリスク許容度に応じて、より積極的な取引戦略を取ることができます。

追証が発生しない

国内FXでは損失が証拠金を上回った場合、追証(追加証拠金)が発生しトレーダーに追加の資金を要求します。

一方、ゼロカットシステムがある海外FXでは、追証が発生しません。

損失が証拠金を上回った時点で取引が強制決済され、口座残高は0円になりますが、それ以上の支払い義務は生じません。

これにより、トレーダーは予期せぬ追加出費を心配する事なく、取引に集中する事ができます。

資金管理が容易

ゼロカットシステムは、トレーダーの資金管理を容易に。

最大損失額が証拠金額に限定されるため、リスク管理がしやすくなります。

例えば、10万円の証拠金で取引を始めた場合、最悪のシナリオでも損失は10万円に留まるため、トレーダーは自身の資金状況に応じて適切なリスク管理を行うことができます。

心理的な安心感

ゼロカットシステムは、トレーダーに心理的な安心感をもたらします。

借金リスクや追証の心配が無いため、より落ち着いて取引に臨むことが可能。

この心理的な安定は、冷静な判断力を維持し、より良い取引決定を行うことに繋がります。

特に、初心者トレーダーにとって、この安心感は非常に重要です。

ゼロカットシステムのデメリット

ゼロカットシステムには多くのメリットがありますが、同時にいくつかのデメリットも存在します。

業者によって信頼性が異なる

ゼロカットシステムを提供している海外FX業者の中には、信頼性に欠ける業者も存在します。

一部の業者では、ゼロカットシステムを謳いながら、実際は適用しないケースや、突然のルール変更で顧客に不利益を与えるケースがあります。

このため、業者選びには十分な注意が必要です。

- 金融ライセンスの有無

- 運営年数

- ユーザーからの評価や口コミ

- カスタマーサポートの質

- 資金の分別管理の有無

上記の確認をおすすめします。

信頼できる業者を選ぶことで、このデメリットを最小限に抑えることが可能です。

悪用すると口座凍結のリスクが

ゼロカットシステムを意図的に悪用すると、口座凍結などのペナルティを受ける可能性があります。

- 両建て取引を利用してゼロカットを狙う

- 経済指標発表時に過度に大きなポジションを持つ

- システムの脆弱性を突いて取引を行う

上記のような行為は禁止されていますが、発覚した場合、「口座凍結」「利益没収」「取引無効」などのペナルティが課される可能性が。

ゼロカットシステムは、トレーダーを保護するための仕組みであり、悪用は厳しく禁止されています。

発動タイミングが業者によって異なる

ゼロカットシステムの発動タイミングは、業者によって異なります。即時に発動する業者もあれば、数時間~数日かかる業者も。

発動タイミングの違いにより、以下の可能性が考えられます。

- マイナス残高が一時的に表示される

- 新規取引が一時的に制限される

- 入金やボーナスの適用に影響が出る

取引や資金管理に影響を与える可能性があるため、事前にゼロカットの発動タイミングを確認しておく事が重要です。

取引の自由度が制限される

ゼロカットシステムを提供する業者の中には、リスク管理の観点から取引の自由度を制限しているケースがあります。

- 特定の通貨ペアの取引

- 経済指標発表時の取引

- 最大ポジションサイズ

上記の制限は、トレーダーの取引戦略に影響を与える可能性があります。

特に、スキャルピングやニュース取引を主な戦略としているトレーダーは注意が必要です。

コストが高くなる

ゼロカットシステムを提供するために、業者側でもリスク管理を行う必要があります。

そのコストを補うため、「スプレッドが広くなる」「手数料が高くなる」「スワップポイントが不利になる」などの形でトレーダーに転嫁される可能性が。

これらのコストは、長期的に見ると取引の収益性に影響を与えます。

特に、頻繁に取引を行うトレーダーや、長期保有を主な戦略とするトレーダーは、これらのコストに注意を払う必要があります。

ゼロカットシステムの注意点

ゼロカットシステムを利用する際は、いくつかの注意点があります。

これらの注意点を守ることで、より安全かつ効果的にゼロカットシステムを活用することが可能です。

信頼できる業者を選ぶ

前述のとおり、ゼロカットシステムを提供する業者の中には信頼性に欠けるものもあります。

金融ライセンスの有無と種類、運営年数と実績、ユーザーからの評価や口コミ、カスタマーサポートの質(特に日本語対応の有無)、資金の分別管理の有無、ゼロカットシステムの具体的な適用条件などを確認し、信頼できる業者を選ぶことが重要です。

これらの情報は、業者のウェブサイトや、FX関連のフォーラム、比較サイトなどで確認することができます。

利用規約をよく読む

ゼロカットシステムの利用規約は、業者によって異なります。

ゼロカットシステムの適用条件、禁止されている取引行為、ペナルティの内容、ゼロカット発動時の手続きなどについて、必ず確認しておきましょう。

利用規約を理解せずに取引を行うと、思わぬトラブルに巻き込まれる可能性があります。

適切なリスク管理を行う

ゼロカットシステムがあるからといって、過度なリスクを取ることは避けるべきです。

適切なレバレッジ設定、ストップロスの活用、1回の取引での最大損失額の設定、資金管理(例:総資金の1%以上をリスクにさらさない)などのリスク管理を心がけましょう。

適切なリスク管理を行うことで、ゼロカットシステムを「最後の砦」として活用することができます。

両建て取引を避ける

両建て取引(同一通貨ペアの買いと売りのポジションを同時に持つ取引)は、多くの業者で禁止されています。

これは、ゼロカットシステムを悪用する手段として使われる可能性があるためです。

両建て取引を行うと、口座凍結や取引の無効化などのペナルティを受ける可能性があります。

リスクヘッジが必要な場合は、別の通貨ペアを利用するなど、代替手段を検討しましょう。

経済指標発表時の取引に注意

経済指標発表時は、相場が大きく動く可能性があります。

この時間帯に過度に大きなポジションを持つことは、ゼロカットシステムの悪用と見なされる可能性も。

経済指標発表時の取引を行う場合は、ポジションサイズを通常よりも小さくする、ストップロスを必ず設定する、業者の規約で制限がないか確認するなどの注意が必要です。